El año 2020 pasará a la historia como uno de esos momentos en los que hubo un antes y un después. En donde las cosas no volverán a ser como antes. ¿Y como serán de ahora en más? Pues eso lo iremos descubriendo entre todos con el tiempo.

La pandemia global del Covid-19 podría catalogarse como un evento del tipo Cisne Negro. Este término, acuñado por el economista Nassim Nicholas Taleb, describe un evento totalmente inesperado y que tiene un impacto profundo, en este caso, en nuestras vidas cotidianas y en la economía mundial.

Otro ejemplo de este tipo de eventos fue el ataque a las torres gemelas en 2001. Ese también fue un evento inesperado, que no estaba en los planes de nadie (excepto los terroristas, claro). En aquel momento hubo también un antes y un después, sobre todo en lo que se refiere al aumento de las medidas de seguridad en muchos ámbitos, por ejemplo, en los aeropuertos. Si ya nos resultaba tedioso viajar en avión, a partir de ahora la experiencia será mucho peor.

Como todos ya sabemos, la pandemia está teniendo no sólo un costo importante en vidas humanas, sino también en términos económicos, dejando a muchas personas sin su fuente de ingresos. Por supuesto, no estoy aquí para dar respuesta a estos problemas, simplemente porque no las tengo. Solo decir que deberemos trabajar todos juntos para salir adelante.

Con respecto al mundo bursátil, y en particular, nuestras inversiones, lo que ha ocurrido este año (que aun no acaba), nos deja varias lecciones.

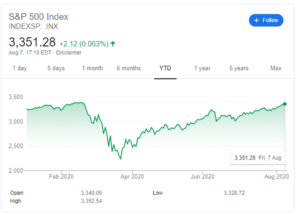

En primer lugar, si tomamos el S&P500 como referencia, podemos decir que luego de casi 11 años de mercado alcista o bull market (el más largo de la historia), finalmente se ha dado el tan anunciado crash o desplome bursátil. Esto es, una caída de al menos 20% desde el máximo más reciente. En este caso, hemos visto (o más bien sufrido), una caída de casi 34% luego de alcanzar un máximo histórico el día 19 de febrero. Nos encontramos, además, en medio de una recesión económica mundial.

Un evento de este tipo se venia “advirtiendo” desde hace una década por parte de los “expertos”, cuando el mercado tocó fondo durante la crisis financiera de 2008 y que dio lugar al inicio de un mercado alcista que ha batido todos los récords.

La primera lección es: Si alguien está todo el tiempo prediciendo un desplome inminente, eventualmente acertará, lo cual no nos sirve de nada. Esto es precisamente lo que ha venido ocurriendo. Un año si y el siguiente también, los “expertos” o “gurús” no escatimaron advertencias y pronósticos nefastos. De haberlos escuchado, no hubiéramos invertido un solo dólar en la última década, y hubiéramos dejado sobre la mesa un rendimiento anual promedio de casi 15% (dividendos incluidos), y esto incluyendo el desplome de este año.

Estos gurús esgrimían todo tipo de razones para el inminente desastre, como ser el aumento insostenible del endeudamiento (especialmente en Estados Unidos), la burbuja bursátil relacionada con los gigantes tecnológicos (Google, Facebook, Amazon, etc.), políticas monetarias aparentemente irresponsables, y un sinfín de otras razones, de todo tipo y color. Por supuesto, no estoy quitando validez a ninguna de ellas, sin embargo, cuando el desplome y la recesión finalmente llegaron, su causa fue totalmente diferente e inesperada: Un virus de influenza que en cuestión de meses (o más bien semanas) se transformó en pandemia mundial, provocando que la economía global se frenara en seco.

Y ésta es la segunda lección. Si pretendemos tener la capacidad de poder predecir lo que sucederá y de poder tomar acciones en base a esas predicciones, los resultados pueden llegar a ser desastrosos. Lo mismo aplica si damos crédito a las predicciones del experto de turno.

Ahora bien, una vez que se inicia el desplome, ¿que sigue a continuación? El pánico generalizado. Debemos tener en cuenta que la caída observada en marzo se produjo a velocidad de vértigo. Se considera que es la entrada en un mercado bajista (o bear market), más rápida de la historia. Se experimentaban caídas diarias en el entrono del 10%. El lunes 16 de marzo se registra una caída de casi 12%, lo que bien podría llamarse el lunes negro.

Esto, evidentemente, pone de los nervios al inversor más experimentado y no es apto para cardíacos. Es muy fácil entrar en pánico y comenzar a liquidar nuestro portafolio, seguramente a pérdida, en un desesperado intento por cortar la sangría. Es perfectamente entendible. Luego de una caída de 34%, en tiempo récord, ¿qué no asegura que las perdidas finales no alcanzarán el 40, 50 o 60%? Y más teniendo en cuenta que estamos ante la presencia de un evento que la generación actual jamás ha experimentado.

Sin embargo, y esta es la tercera lección, si no podemos soportar este tipo de volatilidad, significa que el portafolio que hemos construido no es el más adecuado a nuestras sensibilidades. Probablemente ese portafolio contiene más acciones de las que debería. Por otro lado, tampoco es cuestión de culparnos indiscriminadamente. Tal vez sea una experiencia por la que todo inversor deba pasar. Podemos verlo como un viaje de auto descubrimiento. ¿Cómo sabremos qué volatilidad estamos dispuestos a tolerar, si nunca hemos probado nuestro propio límite? La experiencia nos enseña cosas que nunca aprenderemos en los libros.

Ahora bien, algo mucho mas curioso ha ocurrido este año. Luego de esperar durante 11 años el próximo desplome, una vez que éste ocurre, ¡sólo dura un mes! Uno imaginaria que luego de experimentar el mercado alcista más largo de la historia, la caída subsecuente tardaría meses o incluso años en desarrollarse y tocar fondo, para luego sí, comenzar una lenta recuperación.

Pues bien, lo que ha ocurrido ha tomado a todo el mundo por sorpresa: Luego de caer durante un mes, el día 23 de marzo el mercado alcanza el suelo y comienza a recuperarse. Desde ese día, el S&P500 a subido un sorprende 50%, y al día de hoy está a sólo un 1% del máximo histórico que registró en febrero. Esto, de nuevo, no estaba en los planes de nadie.

Por supuesto, los valores que hoy observamos pueden volver a caer mañana. Sin embargo, quien liquidó su portafolio en marzo, en medio del pánico, no sólo hubiera registrado una pérdida, sino que también se habría perdido la recuperación.

Esto, de nuevo, es otra lección: Una cosa es lo que creemos que el mercado “debería” hacer, y otra muy distinta es lo que el mercado acaba haciendo finalmente. El mercado es, en definitiva, un gran maestro que nos enseña humildad.

Como he mencionado en otras oportunidades, a la hora de invertir, nuestro mayor enemigo es nosotros mismos. Si vamos a reaccionar según los eventos que ocurren todo el tiempo a nuestro alrededor (por más devastadores que parezcan), deberemos entonces replantearnos el tipo de inversores que somos.